Федеральная резервная система, и, следовательно, экономика, оказалась поймана в затруднительном положении, создавшемся вследствие наших собственных решений.

Политика нулевых процентных ставок и агрессивное закачивание денег (около 85 миллиардов в месяц) в финансовую систему утроили нашу денежную массу.

Если бы не почти застойная скорость денежного обращения, то инфляция могла бы быть 20 и более процентов.

Этот разрыв в обращении денежной массы посылает путаные сигналы как рынкам, так и Мейн-стрит (термин, используемый для обозначения интересов обычных людей и мелкого бизнеса, в противопоставление Уолл-стрит — интересам корпораций), выливаясь в ценовые перекосы и нерациональное использование ресурсов, когда свеженапечатанные доллары рыскают в поисках возможностей заработать дивиденды.

Рынок жилья, возможно, является той пресловутой канарейкой в шахте, что сообщает нам о том, что дела обстоят не очень, и близится опасность.

Даже при 3-процентных 30-летних ипотеках нам пришлось бы возвратиться в 1997-й, чтобы обнаружить такие же низкие уровни домовладения в Америке.

Но теперь в эту опасную смесь добавляется ещё один элемент. Рост процентных ставок.

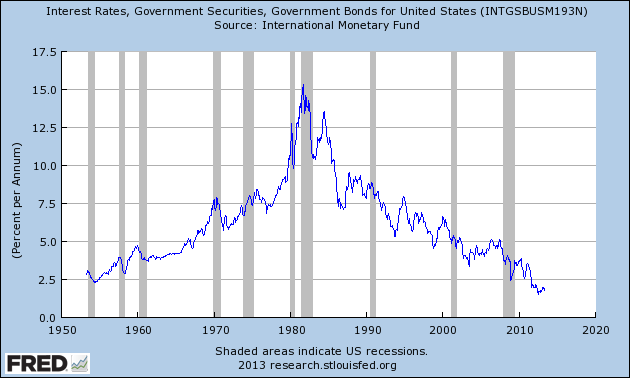

Самыми важными показателями в экономике может быть доходность по 10-летним казначейским облигациям. Исторически, доходность по 10-летним «казначейкам» была около 5 процентов. Теперь взгляните на график ниже. Обратите внимание, что доходность достигла исторических минимумов в прошлом году. Откровенно говоря, ей, по большому счёту, некуда падать ещё ниже, не упав практически до нуля, что нецелесообразно.

Ставкам ничего не остаётся, кроме как расти. В последние несколько недель доходность по 10-летним облигациям существенно выросла, и похоже, на курсе роста до 3 процентов в обозримом будущем. Но если ставки поползут вверх (вопрос ещё в том, на сколько и как быстро), то это приведёт к увеличению стоимости займов для правительства, что потенциально порвёт наш бюджет, дав начало долговой спирали (за подробностями обратитесь к происходящему в Греции). Повышение процентных ставок также окажет влияние на бизнес-инвесторов и частных лиц.

Если ставки не поползут вверх, между рынком облигаций и экономикой разовьётся тяжёлый разрыв. В конце концов, инвесторы в облигации оседлают коней, и как показывает история, смогут учинить неприятностей, в процессе этого дестабилизируя потерявшие связь с реальностью правительства. Это уже происходило раньше. Доходя иногда до стадии коллапса.

|